Bij de beoordeling van een financieringsaanvraag van een MKB onderneming zijn er een aantal zeer belangrijke financiële ratio’s. De uitkomst van deze ratio’s weegt zwaar in de beslissing of de financier de financiering aan de ondernemer willen verstrekken. Deze financiële ratio’s noemen we in deze blog ook financieringsratio’s.

Financiële ratio’s geven veel inzicht over de prestaties en financiële gezondheid van een onderneming. Door analyse van de financiële ratio’s krijg je inzicht in onderlinge verbanden en kun je als ondernemer maatregelen nemen als de financieringsratio’s dreigen te verslechteren.

Een financier kijkt naar een aantal van deze financiële ratio’s. Ze kijken daarbij naar zowel de historische als toekomstige financieringsratio’s. Indien deze ratio’s onvoldoende zijn, zal de financier de financiering niet verstrekken aan de onderneming. Daarnaast worden de uitkomsten van de financieringsratio’s door de financier gebruikt om de hoogte van de rente te bepalen.

In deze blog geven we een overzicht van de belangrijkste financieringsratio’s zodat je als ondernemer kan zien of de beoogde financieringsaanvraag haalbaar is.

Daarnaast geven we een aantal tips hoe je deze financieringsratio’s kan beïnvloeden om zo gunstigere financieringsvoorwaarden te bedingen.

Deze blog is met name interessant voor MKB-ondernemers die op korte of middellange termijn een financieringsaanvraag tussen de 250.000 EUR en 15.000.000 EUR willen aanvragen bij een of meerdere financiers.

De vijf te behandelen financieringsratio’s kunnen opgedeeld worden in twee categorieën:

- 1: ratio’s voor beoordeling van de financieringsaanvraag en;

- 2: ratio’s voor het bepalen van de rente die wordt berekend.

Wat zijn de belangrijkste ratio’s voor de beoordeling van de financieringsaanvraag?

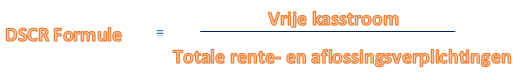

1: DSCR-ratio:

De Debt Service Coverage Ratio (DSCR) geeft financiers het inzicht of een bedrijf voldoende vrije kasstromen heeft om aan de rente- en aflossingsverplichtingen te voldoen.

Als DSCR-ratio groter is dan 1,0 dan heeft de onderneming voldoende liquiditeiten beschikbaar om aan de financieringsverplichtingen te voldoen. De bank, de financier die in Nederland nog steeds de meeste financieringen verstrekt hanteert voor de DSCR een minimumwaarde van +/- 1,2. Het is dus van belang dat bij het indienen van de financieringsaanvraag de DSCR boven de 1,2 uitkomt. Als dit niet het geval is, dan is het aan te raden om een andere financieringsopbouw te structureren.

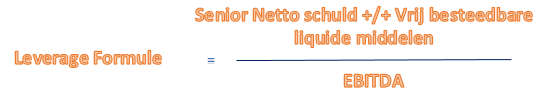

2: Leverage-ratio of Senior netto schuld/EBITDA):

Deze ratio geeft de verhouding tussen de totale senior schuldpositie (balanspost) en de EBITDA (Winst- en verliesrekeningpost) weer.

De ratio wordt vooral gebruikt voor de inschatting van het (krediet)risico. Hoe hoger deze ratio hoe hoger de schuld en het risico.

De senior netto schuld / EBITDA, of leverage ratio, geeft aan in hoeveel jaar een bedrijf de senior (dus evt achtergestelde financieringen worden niet meegenomen in de bepaling van de netto schuld) rentedragende schuld +/+ de vrije liquide middelen (balanspost) kan terugbetalen bij een gelijkblijvende jaarlijkse vrije kasstroom.

Het helpt om bijvoorbeeld eventuele schulden aan de DGA achter te stellen om zo een lagere netto schuldpositie te creëren.

Banken houden een maximale leverage aan tussen de 3,0 – 4,0, afhankelijk van het type bedrijf. Andere financiers hanteren soms hogere maximale leverage ratio’s.

3: LTV (bij vastgoedfinanciering):

De LTV, of loan-to-value ratio dient als een beoordeling van het kredietrisico dat financiers onderzoeken voordat ze een vastgoedfinanciering goedkeuren. De ratio geeft de verhouding aan tussen de hoogte van de aangevraagde financiering en de waarde van het te financieren vastgoed.

Doorgaans worden kredietbeoordelingen met hoge ratio’s beschouwd als leningen met een hoger risico. De maximale LTV ligt bij bedrijfspanden rond de 70% en bij kantoorpanden rond de 80%. Indien de aanvrager een zeer goede DSCR- en Leverage-ratio heeft kan hiervan soms worden afgeweken.

De LTV-ratio wordt dus zowel gebruikt voor de beoordeling van de financieringsaanvraag en voor het bepalen van de rating.

Hieronder geven we een aantal ratio’s weer die invloed hebben op de bepaling van de hoogte van de rente van de aangevraagde financiering.

Ratio’s voor de bepaling van de rente

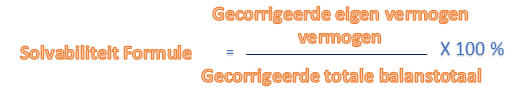

1: Solvabiliteitsratio:

Bij het berekenen van de solvabiliteit wordt er gekeken naar de verhouding tussen het eigen vermogen en het vreemd vermogen. Als een onderneming veel eigen vermogen heeft, dan heeft de onderneming een (financiële) buffer. Hierdoor loopt de de financier een lager risico.

Door middel van de solvabiliteit wordt gekeken of een organisatie in staat is om op korte en lange termijn aan haar schulden kan voldoen. Een organisatie is solvabel als ze bij liquidatie in staat is om schulden te kunnen betalen. Hoe hoger de uitkomst van de solvabiliteitsratio, hoe lager de rente die de financier verlangt.

Een financier maakt correcties voor bepaalde balansposten. Hierdoor vindt er een correctie plaats op de bepaling van het eigen vermogen, of het vreemd vermogen. Een voorbeeld hiervan is een correctie voor de op de balans geactiveerde immateriële activa. Deze worden doorgaans afgetrokken van het eigen vermogen. Een ander voorbeeld is de rekening courant verhouding met de DGA of groepsmaatschappijen. Door deze negatieve correcties door te voeren wordt het totale balanstotaal ook verlaagd.

Achtergestelde financieringen worden veelal bij het eigen vermogen opgeteld. In dit geval vindt er geen correctie plaats op het totale balanstotaal.

Het is dus mogelijk om de te berekenen rente positief te beïnvloeden als je de solvabiliteit positief beïnvloed. Dit kan je doen door meer met eigen vermogen, of achtergestelde leningen te financieren. Een andere optie is om de eventuele stille reserves op de balans zichtbaar te maken. Stel een pand met een werkelijke waarde van 2.000.000 EUR staat op de balans voor 1.500.000 EUR. Bij een herwaardering, o.b.v. een hernieuwd taxatierapport neemt het eigen vermogen op de balans toe.

Een solvabiliteitsratio tussen de 25% en 40% wordt meestal als ruim voldoende beschouwd. Dit is afhankelijk van de omvang van het bedrijf en de sector waar het bedrijf zich in bevindt.

2: Current ratio:

De current ratio is een maatstaf om de liquiditeit van een onderneming te beoordelen.

De ratio geeft de mate aan waarin de verschaffers van het kort vreemd vermogen (kortlopende schulden) uit de vlottende activa kunnen worden betaald. Het is derhalve een ratio die een weergave van het werkkapitaal weergeeft.

Bij een rendabel bedrijf zal de current ratio tussen de 1 en 1,5 liggen. Als deze ratio namelijk onder de 1 is kan de onderneming in de problemen komen om aan haar korte termijn verplichtingen te voldoen. Hierdoor is het risico voor de financier hoger en zal de financier bij een lage current ratio een hogere rente verlangen dan bij een hogere current ratio.

De current ratio’s dient echter wel goed geanalyseerd te worden, in sommige sectoren kan een lagere current ratio aanvaardbaar zijn.

Er moet tevens moet een goede analyse worden gemaakt van bepaalde balansposten zoals voorraad en debiteuren. Een manier om een betere current ratio te verkrijgen is om de aflossingsdruk op de langlopende schulden te verlagen. Hierdoor wordt het kort vreemd vermogen verlaagd en verbetert de current ratio. Een andere mogelijkheid is het aanpassen van de voorraadwaarderingsmethodiek. Dit ligt wel wat verder in het bereik en kan dit andere gevolgen hebben.

Kortom, financieringsratio’s zijn voor een financier erg belangrijk in het beoordelingsproces. Je kunt deze ratio’s, in beperkte mate, beïnvloeden om zodoende de beste voorwaarden te verkrijgen. Dit vergt echter een goede voorbereiding, kennis van de financier en de betreffende onderneming.

Mocht je als ondernemer plannen hebben om een financieringsaanvraag in te dienen bij een financier, neem dan vrijblijvend contact met ons om informatie in te winnen over het proces.

Bel ons nu op tel: 06 – 22 72 31 80, of neem contact op per e-mail op info@tigercfs.nl

Meer van onze blogs over bedrijfsfinanciering:

- Cashen middels een investeerder!

- 9 tips voor het verbeteren van het werkkapitaal

- 14-voor-en-nadelen-voor-het-financieren-middels-een-obligatie